Duitse chemische / farmaceutische bedrijven hebben een sterke marktpositie; veel bedrijven zijn ook sterk gespecialiseerd. De sector heeft een verdiende reputatie voor innovatie.

Duitsland

- Groeiende productie, maar dalende verkoopprijzen

- Betalingen gebeuren na gemiddeld 45 dagen

- Goede solventie en liquiditeit

De Duitse chemische sector (met inbegrip van farmaceutica) is de grootste van Europa en de op drie na grootste ter wereld. Ruim 90% van de ongeveer 2.000 bedrijven die chemische producten maken, zijn kleine en middelgrote ondernemingen (mkb) met minder dan 500 werknemers. Zij bieden werk aan bijna één derde van alle werknemers en vertegenwoordigen bijna één derde van de totale omzet van de chemische sector. In tegenstelling tot andere sectoren zijn bedrijven uit het mkb in de chemiesector

vaak geen leveranciers, maar wel klanten van de grote spelers.

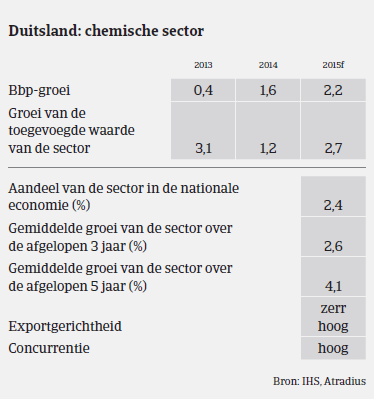

Volgens de Duitse sectorfederatie VCI steeg de productie met 0,6% en de omzet met 0,1% in 2014. De VCI verwacht dat de productie met 1,5% zal stijgen en de omzet met 0.5% zal dalen (farmaceutica inbegrepen) en dat de productie met 1,0% zal stijgen en de omzet met 1,5% zal dalen (farmaceutica niet inbegrepen). De omzetdaling is te wijten aan de toegenomen internationale concurrentie waardoor chemiebedrijven de lagere goederenprijzen moeten doorrekenen aan hun klanten. Men verwacht dat de verkoopprijzen voor chemicaliën met meer dan 2% zullen dalen in 2015.

In het eerste kwartaal van 2015 waren de organische basischemicaliën goed voor 45% van de productie, gevolgd door petrochemicaliën (22%), fijne en gespecialiseerde chemicaliën (20%). De farmaceutische sector was goed voor 30% van de productie. Duitse chemische / farmaceutische bedrijven hebben doorgaans een sterke marktpositie; veel bedrijven zijn ook sterk gespecialiseerd. Aan de zware investeringen in onderzoek en ontwikkeling dankt de sector ook zijn verdiende reputatie voor innovatie en een daaruit voortvloeiend concurrentievoordeel.

De Duitse chemiebedrijven staan doorgaans sterk wat het eigen vermogen, de solventie en liquiditeit betreft. De winstmarges in de chemische sector zijn over het algemeen stabiel, hoewel ze door de internationale olieprijzen worden beïnvloed. De winstmarges in de farmaceutische sector zijn nog altijd bevredigend, maar krimpen wel op nationaal vlak als gevolg van de gezondheidsreglementering die in 2010 werd ingevoerd. Sindsdien liepen enkele patenten af, waardoor zowel de omzet als de winst

voor deze producten daalden. Producenten die onderzoek doen naar farmaceutica, compenseerden dit met fusies en overnames en door hun onderzoeksinspanningen op te drijven.

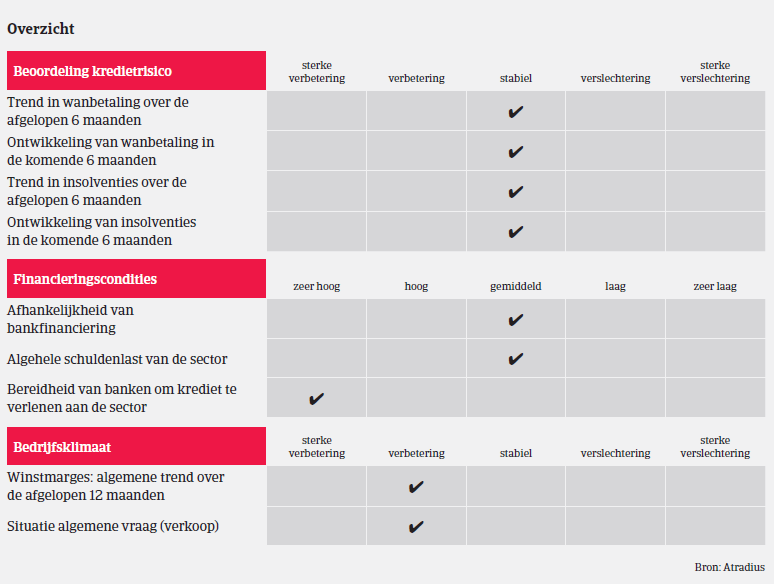

Het betalingsgedrag in de Duitse chemische en farmaceutische sector was altijd al beter dan gemiddeld; zelfs op het hoogtepunt van de economische crisis in 2008 / 2009 waren er geen noemenswaardige betalingsachterstanden. Naar onze ervaring gebeuren betalingen na gemiddeld 45 dagen – of sneller voor binnenlandse betalingen, aangezien de meeste chemische en farmaceutische producten worden uitgevoerd naar bestemmingen met langere betalingstermijnen dan de binnenlandse markt. De voorbije zes maanden stelden we geen verandering van het betalingsgedrag of een toename van het aantal wanbetalingen vast; we verwachten dat dit de komende maanden zo zal blijven. Dat zou gepaard gaan met een daling van het aantal insolventies in de sector: zowel de chemische als de farmaceutische sector kennen minder insolventies dan de andere Duitse sectoren.

Ons acceptatiebeleid voor deze sector blijft over het algemeen soepel, met normale externe controles en evaluaties van kopers. We besteden echter extra aandacht aan kopers die afhankelijk zijn van meer cruciale sectoren, zoals bijvoorbeeld de zonnepanelen, die met insolventies en herstructureringen te kampen hadden door de verlaagde overheidssteun en sterke concurrentie vanuit China.

Related documents

1008KB PDF